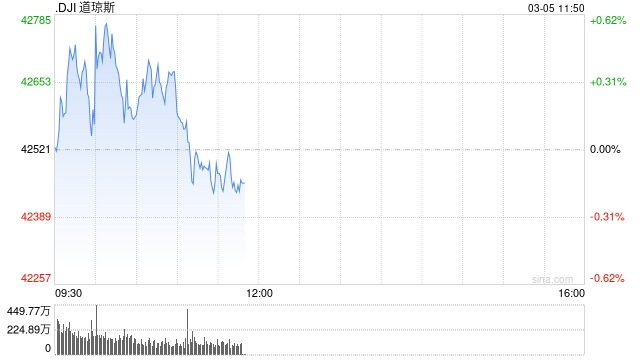

今日(3月5日)早盘,吃喝板块震荡回调,反映吃喝板块整体走势的食品ETF(515710)开盘后持续低位震荡,截至10:43,场内价格跌0.66%。

成份股方面,白酒、大众品大面积飘绿,截至10:43,、、跌超2%,、、等多股跌超1%,拖累板块走势。上涨方面,、、等涨幅居前。

消息面上,又有酒企公告回购最新进展。3月3日,舍得酒业发布公告,截至2025年2月28日已回购138万股,占总股本的0.41%,累计回购金额为8334万元,回购价格区间为52.41元/股至81.23元/股。值得注意的是,近期、水井坊多家酒企相继发布回购公告,五粮液亦曾表示正根据实际情况积极研究回购等事项。

有分析指出,酒企相继公布股份回购新进展,显示了其对自身价值的认可和对未来发展的信心,这对资本市场和白酒板块传递了正面信号。

此外,多家酒企积极采取“控量挺价”等措施应对需求侧的变化。指出,各头部酒企在释放“控量挺价”信号的同时,也在营销渠道上同步发力,头部酒企淡季梳理渠道、优化营销、修炼内功,或助力渠道信心加速重建,推动行业走出调整期。

从估值方面来看,Wind数据显示,截至昨日收盘,食品ETF(515710)标的指数细分食品指数市盈率为19.86倍,位于近10年来2.94%分位点的低位,中长期配置性价比凸显。

展望食饮板块后市,开源证券指出,低估值、基本面逐步改善的食品饮料有望重新获得资金青睐。同时观察地产数据也有转暖迹象,二手房成交面积升温,价格降幅收窄,地产有逐渐企稳迹象,或为消费复苏奠定基础。当前提振消费是重要会议要务,2025年政策大概率为宽松基调,叠加如消费券等地方财政刺激,外部环境或将进一步促进消费复苏进程。食品饮料板块有望获益。

湘财证券认为,随着政策刺激和经济复苏,消费市场展现出积极的回暖信号,基本面逐步改善,市场预期有所回暖。另外,科技引领下中国资产重估,食饮估值较低,作为顺周期板块有望迎来估值修复,建议关注两条投资主线,一是估值弹性较大的调味品、乳制品、啤酒以及白酒板块,二是景气度较高的零食及软饮料板块。

就具体配置而言,建议:(1)关注基本面逻辑相对较顺的乳制品和零食赛道,或可作为底仓配置;(2)灵活交易超跌板块中基本面大概率见底、并且密切跟踪公司经营改革可能出现成效的公司;(3)白酒板块方面守正不出奇,维持产业下行周期中布局竞争格局更优的公司的思路。

一键配置吃喝板块核心资产,重点关注食品ETF(515710)。根据中证指数公司统计,食品ETF(515710)跟踪,约6成仓位布局高端、次高端白酒龙头股,近4成仓位兼顾饮料乳品、调味、啤酒等细分板块龙头股,前十权重股包括“茅五泸汾洋”、、等。场外投资者亦可通过食品ETF联接基金(A类012548/C类012549)对吃喝板块核心资产进行布局。

注:需要特别提醒的是,近期市场波动可能较大,短期涨跌幅不预示未来表现,基金投资可能产生亏损。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

文中图片及数据来源于沪深交易所、华宝基金、雪球等,截至2025年3月5日。风险提示:食品ETF(515710)被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适合适当性评级C3(平衡型)及以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

发表评论